老後の暮らしが心配だから、最低3,000万円は必要よね・・・

いや、ゆたかに暮らすためには1億円くらい必要だ!!

わたしの親の年齢が、60歳を超えて高齢者の域になってきたので、これまでより「老後の生活」を身近に感じることが増えました。

いくら備えたらいいのか漠然としている老後の生活。

年金を受け取る時期が近づいている母の生活に、老後の備えへのヒントがありました。

結論からいうと、収入と生活費です。

60歳を超えた母の生活には収入がある

母自身、貯金はあまりないと言っていました。

具体的な金額は聞いたことはありませんが、まだまだローンを抱えていることだけはハッキリしています。

わたしの母には貯金はありませんが、生活を見ていて感じるのは、年金などの「収入」が、大きな安心感につながるのだな、ということです。

母のいまの収入は、自営業としての収入です。

自営業は定年もないので、好きなだけ仕事ができますが、やはり体は年々しんどくなるようなので、健康管理は大事。

母には持病がありますが、うまくつきあいながら元気にやっています。

母には2つの収入があり、1つは美容院を経営しているための事業収入。

もう1つは、お得意様だけに提供しているオーダーメイド服(おもに介護用)の副業収入です。

どちらも少しずつの利益ですが、もともと節約は上手な母なので、暮らす分には問題もないようです。

生活費はとっても少なめなので、年金が入るようになれば「固定収入」が増え、母の生活はもっともっとラクになるでしょう。

補足ですが、父は2000年に他界しています。

年金も国民年金(加入期間25年未満)だったので、母は父の遺族年金等はすでに受け取っていない状態です。

本当に安心できる老後の対策とは

少し、想像してみてください。

たとえ老後の資金として潤沢に貯金があったとしても、それを切り崩す一方の生活は、心穏やかに過ごせるものなのでしょうか。

生活を営むほどに、ただただ減るばかりのお金……

たとえ若くても、そんな生活は気持ちが塞ぐのでは……?? なんて考えてしまいます。

もちろん、貯金はあったほうがいいです。

でも、大病をすれば、お金はあっという間に飛んでいくでしょう。

貯金だけに頼っていると、当初の予定よりはるかに早いペースで減っていくのが現実です。

貯金というストックを増やすだけでは、真の老後の準備とは言えない。

身近な高齢者である親の生活を参考に、わたしが実際に老後のために準備していることをまとめていきますね。

年金はちゃんと支払う

年金なんてもらえないし、どうせ破綻するから払うのなんてバカらしい。

納めてない期間があるけど、まぁ、大丈夫だろう。

そう思っているなら間違いです。

年金が破綻するかどうかは、わたしにはわかりませんが、国が準備した年金制度は、死ぬまで受け取れるところに最大のメリットがあります。

たとえ少なくなったとしても、死ぬまで一生お金が入ってくる仕組みが「年金」なんですよ。

また、遺族年金や障害者年金もありますので、とっても優れた制度なのです。

年金制度はものすごくしっかりとした老後の準備になるので、わたしは最優先で納めています。

夫は会社員なので厚生年金が給与天引きされますが、わたしはフリーランスなので国民年金です。

じぶんで手続きをしないと、納めたことにはなりませんよね。

支払い忘れがないように、クレジットカードで1年分まとめて前納しています。

国民年金を楽天カードで支払って本当に楽天ポイントは付くのか。クレジットカード払いで割引&ポイントゲットのW特典

年金の未納期間があるかたは、その穴埋めを優先していきましょう。

年金をきちんと納めること。

これが最高に簡単な老後対策です。

税制優遇のある個人型確定拠出年金

なんといっても、個人型確定拠出年金(401k)がおすすめです。

これは専業主婦(主夫)でも入れる(2017年1月から)もので、全額所得控除ができるという、税金が減らせる最大のメリットがあります。

ただ、専業主婦(主夫)でも……と書きましたが、専業主婦(主夫)で「所得がない」場合、積み立て期間中の税制面でのメリットはありません。

運用益が非課税になる、くらいなのです。

また、ざっくりいうと、個人型の場合、口座の手数料が年間数千円発生するので、もったいないんですよね。

どうせなら、同じように運用益が非課税のNISA口座(しかも手数料無料)を開設して、インデックス系の投資信託を積み立てたほうが良いように見えます。

若いうちに投資信託で長期投資をするメリットとは。老後までに3,000万円をめざすほったらかし運用術

投資初心者が少額から始める資産形成術。長期投資で1,000万円超えの資産づくりを実践する方法

後述する、年金型の保険も活用したいところ。

個人型確定拠出年金を無理なく掛けるのがベター

いまは専業主婦であっても、将来的に社会復帰したいとか、家計にゆとりがあり、掛け金が負担できる場合は、じぶん自身の年金を補う目的で、個人型確定拠出年金の加入を優先したほうが良いかもしれません。

なにもしなければ、専業主婦でいる限り、将来受け取れる年金は、いまのところ月額6万円程度しかないからです。

個人型確定拠出年金は、将来受け取るときにも税金が掛からずに済みます。

積み立て中の控除のメリットは見込めませんが、受け取るときにメリットが出てくるんですね。

また、自営業などの第1号被保険者は、月額は上限68,000円まで掛けられます。

掛け金が大きいため、長い目で見ると、数百万円単位での節税が見込めますよ!

掛け金は最低5,000円から、1,000円単位で増やせますので、無理のない範囲で始めておくといいですね。

企業年金がある会社員でも、加入できるようになりました。

ただ、上限が変わってくるので、じぶんがどれくらい掛けられるのか調べてみてください。

わたし自身は、節税面からも有利な個人型確定拠出年金を優先したほうが良いと考えていますよ。

確定拠出年金について勉強するなら、おすすめの書籍はこちらです。

加入するなら、手数料が安いネット証券がおすすめ。

楽天証券とSBI証券のイデコを比較してみました。

確定拠出年金で資産運用に初挑戦!楽天証券とSBI証券のiDeCo口座は投資初心者におすすめだから徹底比較しました

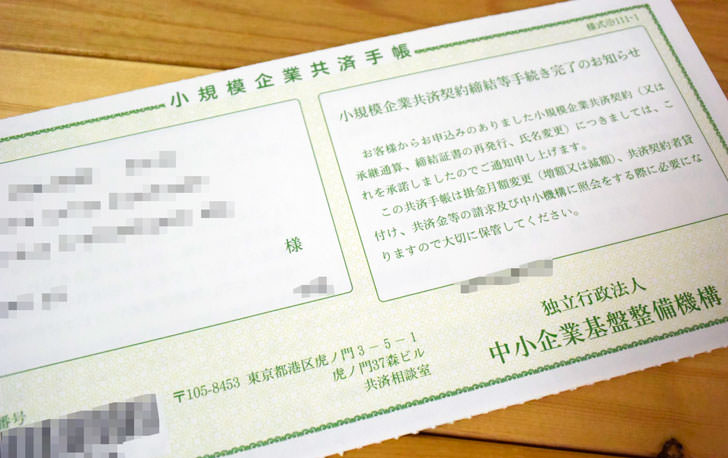

個人事業主なら、小規模企業共済

フリーランスのわたしが掛けているのが、小規模企業共済です。

これは老後対策と、廃業したときの保険も兼ねています。

月額の上限は70,000円、そして全額所得控除が受けられます。

わたしは、無理なく20,000円ずつ積み立て中です。

15年以上の支払い実績がある場合、65歳以上になれば年金形式で受け取れます。

わたしが死亡したときには、夫や子どもが受け取れるので、現金で貯めるよりも小規模企業共済にしておこうと考えました。

フリーランスなどの自営業は、所得がダイレクトに国保税などに影響してきます。

節税として取れる対策はしっかりとって、有利な方法でお金を残していきたいですよね。

民間の個人年金保険

最終手段として活用していきたいのが、個人年金保険です。

これはあくまでも最終手段です。

税制面ではこれまでに紹介したものよりはるかに少額になりますし、長期間になればなるほど、インフレに弱い部分が気になってきます。

年齢が若ければ、時間を味方につけられます。

まずは個人型確定拠出年金や投資信託の積み立て投資などを行い、最終的に個人年金保険・・・という順番で始めると良いですよ。

わたしが利用しているのは、ドル建ての年金型にもできる終身保険です。

詳しい紹介はこちらにまとめています。

生命保険の見直し。具体的な保険相談と見直し内容や手順・判断基準を公開します。

すでに販売が停止している商品なのですが、55歳から20年にわたって毎月660ドルが受け取れます。

1ドル100円で計算すると、毎月66,000円ですね。

1ドルが120円なら79,200円と、為替レートに左右されるのが特徴です。

個人年金保険を利用して、退職から年金支給までの期間に備える方法もあります。

ただ、やはり保険料が高額ですし、途中でやめてしまうと元本割れが発生するので、最終手段にしておきましょう。

気になる方は、無料保険相談を利用してプランニングしてもらうのも良いですね。

保険見直しで大事なポイントはここ!複数の保険見直しサービスを利用してわかった7つのこと

重要なのは、生活費を増やさないこと!ミニマムライフは最強

つまるところ、生活費にいくら費やすのか、というのは絶対的に大事な部分ですよね。

生活に掛けるお金が圧倒的に少なければ、老後に必要なお金も少なくて済みます。

生活費が毎月15万円なら、1年間で180万円あればいい。

60歳から30年生きたとして、5,400万円です。

年金が毎月20万円入ってくる仕組みを作っておけば、貯金がなくても成り立ちます。

毎月30万円掛かかっているなら、1年で360万円の収入がないと成り立ちません。

同じ30年間で必要な金額は、1億円を超えてしまうのです。

たとえ年金が20万円入ってきたとしても、10万円は貯金からまかなう必要が……。

これこそまさに貯金が減る生活になり、現役時代から3,600万円もの貯金づくりをする必要も出てきます。

わたしの母は、老後のための貯金はしていませんが、生活費がものすごく少なく済んでいるので、収入が少なくても生活が成り立ちます。

少なくとも、年金がもらえるようになるだけで、これまで以上の暮らしを送れて、貯金もできるかもしれません。

老後の準備として必要なのは、以下の順で備えることを検討してみてくださいね。

- 生活水準を上げない(むしろ下げる)

- 国民・厚生年金はちゃんと払う

- 個人型確定拠出年金を活用する

- 退職金のない自営業は小規模企業共済も併用

- 専業主婦(主夫)はNISA口座で投信の積み立ても検討

- 最終手段で個人型年金保険

老後が心配でたまらないのなら、身近な高齢者から話を聞くことが、いちばんの備えになりますよ!