わたしは、過去、自動車ローンで大失敗しています。

頭金20万円を用意したものの、

金利の比較や調査をせずに、勧められるがまま、高金利のローンを利用してしまったのです。

いま思えば、考えられないことをしてしまいました。

金利も、総返済額も、全部でいくらになるのか、考えたことがなかったのです。

当時19才で、立場はアルバイト。

勤務期間もまだまだ短く、信用はゼロです。

利用できるのは、信販系の自動車ローン(オートローン)くらい。

未成年なので保証人が必要でした。

しかも、車は担保になっていました。

返済が始まって、はじめてじぶんの認識の甘さを痛感したんです。

よく勉強しておけばよかった……。

初めて自動車ローンを利用する場合、わからないことが多いですよね。

わたしの経験談をふまえながら絶対に押さえておきたい10のポイントをまとめました。

1:ディーラー紹介のローンはお得なのか

自動車を買うときに、まず聞かれるのがローンの有無です。

わたしは当時貯金もなかったのでローンを組んで購入することにしましたが、そのときに、ディーラーで組めるローンをそのまま利用しました。

それは、信販系のオートローンと呼ばれるもの。

わたしが利用したのは、オリコのオートローンでした。

金利は本人属性次第。未成年の場合は保証人が必要

当時の記憶をたどっているので、いまのオリコのオートローンと違う部分もあるかもしれません。

そこはご了承くださいね。

オリコのオートローンは、比較的審査も甘いので、当時19歳の信用が低いわたしでも借り入れることができました。

しかし、未成年で勤続年数が短いことから、保証人が必要になりました。

契約するとき、金利の説明があったか、記憶には残っていません。

オリコの場合、金利は一律に決まっておらず、本人属性によって金利が変わるそう。

未成年で勤続年数が短ければ、当然金利も高かったことでしょう。

返済期間4年、返済額が毎月29,000円。

計算すると、総返済額は139万2,000円。

110万円程度をローンで組んでいたので、金利は29万円ほど。

逆算すると金利は10%を超えてきますよね。

いまなら、そんな高金利のローンを利用することはなかったでしょう。

2:信販系オートローンか銀行(金融機関)のマイカーローンか

信販系ローンとは別に、銀行などの金融機関が貸してくれるマイカーローンもあります。

この2つの大きな違いは「審査」と「担保」にあります。

審査の違い

銀行などの金融機関のマイカーローンのメリットは、金利の低さにあります。

しかし、審査が厳しく、時間も掛かります。

金利は高いけれど、審査が通りやすいのが信販系。

金利は大切です。

総返済額に大きな違いが出てきますので、審査が通るなら、金融機関系のローンを利用するのが得策ですね。

無担保と有担保

信販系の場合、返済期間中は車が担保に入っている状態になっています。

ざっくりいうと、途中売却をしたくても、一括返済後でないと売却ができません。

銀行などの金融機関の場合、無担保になっていますので、返済期間中でも車を売却できます。

ただ、ローンはしっかりと残ってしまいますよ。

銀行系ローンで組む場合は現金払いになります

現金払い・・・?ローンなのに?って思いましたよね。

これは、銀行系のローンを利用した場合は、自動車販売会社にとっては現金払いと同様になる、ということなんです。

借入先の銀行から、販売会社に直接代金が振り込まれます。

(金融機関によっては、いったん受け取ったあとに、じぶんで振り込む方法を取ることも。)

その後、銀行にお金を返済していく形になります。

3:仮審査は早めに

銀行系ローンを利用するなら、仮審査は早めに出しておきましょう。

というのも、ローン審査自体に時間が掛かります。

また、仮審査通過後から販売会社のほうで事務手続きに入ります。

本審査通過後、販売会社へ現金振込確認後の引き渡しになるので、金銭のやりとりを含めた手続きだけで2週間近くかかります。

審査に必ず通るとも限りませんので、複数の機関の仮審査を受けておくと時間の節約になりますよ。

4:金利比較は徹底せよ

自動車ローンにも、変動金利と固定金利があります。

また、金融機関によって金利の差も大きいので、金利比較は徹底的にしておきましょう!

銀行によっては、住宅ローンを借り入れているところで自動車ローンを組むと、金利が優遇されることも。

新社会人の方はまだまだ信用も低く、金利が高くなってしまいがち。

ここは、ご両親が住宅ローン返済中であれば、相談してみるのもひとつの手ですよ!

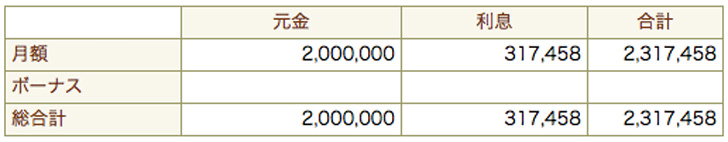

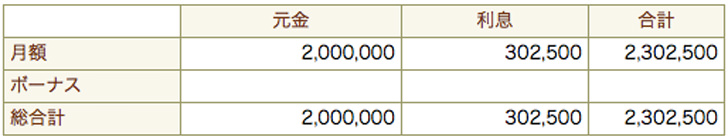

返済方式で返済総額が変わります

返済方式には2つの方法があります。

元利均等返済と元金均等返済です。

元利均等は、毎月同じ金額の返済になります。

元金均等は最初の返済額は高めですが、返済が進むごとに毎月の返済額が減っていきます。

(※200万円を金利3%、10年で返済した場合)

双方にメリット・デメリットがありますが、元金均等方式のほうが総返済額は下がる仕組みになっています。

5:無理のない返済計画を立てる

ローンは早く返したい・・・

でも、そう思うあまりに、無理な計画を立てないように気をつけましょうね。

銀行系のローンであれば、最長10年掛けて返済することもできます。

ローン=借金であることに違いはありませんが、地方では車がないと通勤に不便を感じることもあります。

その場合は、「車は投資」と割り切って、ローンを正しく活用していきましょう。

6:繰り上げ返済可能なものを選ぼう

無理のない計画を立てて、返済をしながら貯金ができれば、まとまったお金ができた段階で「繰り上げ返済」をすることもできますよね。

繰り上げ返済をすることで、結果的に返済期間を短縮できますし、金利も減らすことができます。

無理のない返済をしながら、繰り上げ返済をめざす。

これが、ローン返済のコツですね!

7:頭金はどうする?払う・払わないそれぞれのメリット

わたしが初めて車を買ったときは、がんばって貯めた20万円を頭金にしました。

でも、貯金がなくなってしまいました・・・

ローンの返済も苦しく、貯金もない状態です。

この状態、かなりきついです(笑)

頭金はとくに入れる必要もないので、貯金にゆとりがあるなら入れてもいいですし、余裕がないのであれば、手元資金として残しておくことをおすすめします。

8:車の維持費がいくら必要なのか考えておこう

自動車はローンが返済できればOK!ではないですよね。

維持費というものが掛かってきます。

- 自動車税

- 自動車保険料

- 月々のガソリン代

- オイル・タイヤ交換などメンテナンス費用

- 車検

ざっと見積もってもこれだけあります。

自動車保険はダイレクト保険を利用したり、ガソリン代は提携クレジットカードを利用するなどして、少しでも安く抑えておきたいですよね。

車検も、あまりにも安すぎる場所は避け、安心してみてもらえるところを探しておきましょう。

結果、それが長く乗れる秘訣になりますよ!

9:会社のコネはうまく活用しよう

そこそこ大きな企業になると、会社からの紹介でローンが組めたり、労働組合があれば「ろうきん」を利用することも可能です。

小さな会社でも、信用金庫とつながりがある会社で、給与口座に指定されている場合、扱っている自動車ローンを優遇金利で利用できることもあります。

わたしの弟が、この方法で住宅ローン金利並み(2%以下)で自動車ローンを利用しています。

じぶんの会社のツテやコネを使って、低金利に借り入れることができないか、調べてみてくださいね。

総務に相談すると、いろいろ教えてくれるかもしれません。

労働組合があるなら「ろうきん」が借りやすい

夫の勤務する会社には労働組合があるので、ろうきんを利用できます。

ろうきんの扱うマイカーローンは低金利です。

また仮審査もありませんので、すぐに本審査に進むこともできます。

(これは会社や本人属性によるかもしれません。)

見落としがちですが、労働組合に加盟しているなら、ろうきんも候補にいれてみましょう。

10:安全運転をこころがけよう

最後がいちばん大事です。

危険な運転をして事故をし、廃車になってしまったらローンだけが残ります。

また、自動車保険を使えば、保険料も上がってしまいますよね・・・

安全運転をして、ゴールド免許を目指しましょう!

ゴールド免許は保険料も割引がありますし、自動車ローンでの優遇を取っている銀行もあります。

せっかく買った車をすぐに事故で壊したりしないよう、安全運転を心がけていきましょう!