今年のなかば頃、わたしの収益も順調にあがっていたため、180〜200万円という貯蓄目標を立てていました。

しかし、結果としては達成ならず…です。

今年度の貯蓄額は178万円でした。

ただ、目標は達成できなかったのですが、総資産残高、そして、負債を含めた家計費の推移をみてみると、178万円でも合格だったんです。

家計で大切なのは、貯蓄額だけではなく、その内訳や負債残高など、トータルで考えることが大事です。

年末に家計を振り返るときの3つのポイント

抑えるべきポイントは3つ。

貯蓄額、負債額、そして、純資産の推移です。

月々の貯蓄額の推移:総貯蓄額は約1,060万円

2016年度、貯蓄額の推移は以下の図のようになりました。

わが家の傾向としては、保険料や税金等の支払いが、年初に集中してしまうため、なかなか増えません。

貯蓄額は年末に向けて、徐々に増えていく傾向にあります。

毎月一定額が増え続けていけば良いのですが、家計を運営していれば、そういうわけにはいきませんよね。

よく貯められる月もあれば、貯まらない月もある。

この「1年を通してどう推移する傾向にあるのか?」を知っておくことで、毎月の貯蓄額に一喜一憂する必要がなくなりますよ。

わが家は、12月の賞与の使い道がないため、ドン! と増えることがあらかじめわかっています。

そのため、わりとそれを見越した上で、年初は貯められなくても仕方ない……と割り切りながら、乗り越えています。

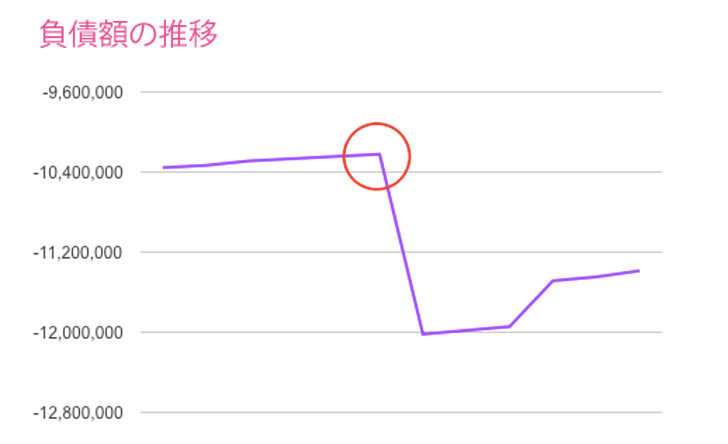

負債額の推移:総負債額は約1,140万円

わが家の負債額の推移です。

内訳は、住宅ローンと、予定外に買い換えることになった車のローンです。

車のローンは赤い○のときに発生しました。

3年前に買ったばかりだったので、車に使える現金がありません…。

買い換えるのはまだ先だな〜と思っていたのですが、とっても良い中古車を見つけたので、まずはローンを組んで買いました。

会社経由で借りたので金利は低く、借り入れ額も180万円くらい。

借りてすぐですが、株を売却して、42万円ほどすでに繰り上げ返済をしています。

株など余剰金を現金化できた段階で、ガンガン繰り上げしていきます。

特殊なやり方ですが、繰上げ返済も「持ち株会の奨励金」を活用するなどして、できるだけ金利がなくなる方法を使っています。

奨励金は見逃せない!持株会があるなら知っておきたい家計に役立つ活用術と運用方法

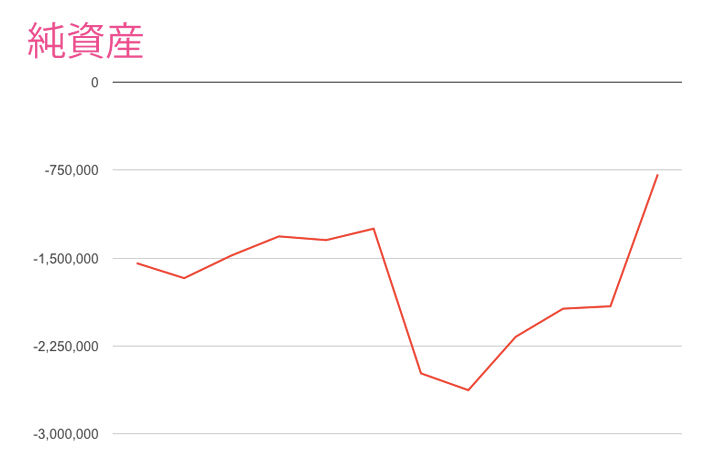

純資産の推移:マイナス78万円

負債がなければ、見るべきものは貯蓄だけでOKなのですが、負債がある場合は、貯蓄額から負債を引いた「純資産」を出してみましょう。

わが家は、マイナス78万円です。

これが何を意味するかというと、あと78万円で純資産がプラスに転じるということ。

ここには住宅である不動産、車などの動産は含まれていませんので、実質にはすでにプラスです。

ですが、わが家は、それ以外でプラスになることを目指してきました。

来年度中には達成できる見通しが立ちました。

これは、1つの目標を達成できるということで、内心ホッとしました♪

クルマ選びの失敗から学んだこと

先にも述べましたが、3年前に新車を買っています。

でも、小さな車だったからか、燃費もいまいちで、乗り心地もよくない……これは完全に失敗したな、と。

当時のクルマ選びのことを思い出して、どうして失敗したのか振り返ってみると、

じぶんたちのライフスタイルを無視し、完全に「値段」だけで選んでしまった

ということですね。

小さな車なので、税金も安いです。

保険も安くなりました。

維持費も安く済みます。

でも、不便だったんですよ。

子どももまだ小さいし、小さな安い車で十分だと思っていました。

でも、現実は、考えるよりも厳しかった……。

3年間ほど我慢して乗ってきましたが、下取り価格が高いうちに買い換えたのです。

わが家はドライブをすることが多いので、車は値段で選ばず、納得のいく「適正なサイズ」を選ばないといけないな、と痛感しました。

今後の家計運営を考える

さて、わたしは以前から、総貯蓄額1,000万円を目標にしていました。

この目標を立てたときは、たしか500万円くらいだったでしょうか。

貯金を500万円貯めました。貯めたからこそ分かる、貯金額300万円までの苦悩と気持ちのゆとり

こちらの記事に書いていますが、このときはまだまだ先の「夢にすぎない」と思っていたのです。

わたしの貯金スタイルは一貫しています。

11年前から変わることはありません。

1,000円でも5,000円でも、コツコツと貯めていくこと

これを1歩1歩、淡々と繰り返し、根気よく行ってきたことで、1,000万円という節目を迎えられました。

貯蓄と負債のバランスをとる

目標を達成したら終わり、ではありません。

次の目標を考えなければ、一歩が出ませんよね。

来年度の目標からは、以下のような、数年にわたる目標を設定しようと考えました。

まず第一の目標は、想定外に組んだ車のローンの繰上げ返済ですね。

さっさと返します。

次に住宅ローン。

これまで、住宅ローンの繰上げ返済には消極的でした。

でも、これからは変えていきます。

総貯蓄額1,000万円をキープしながら、住宅ローンを繰上げ返済するという方向にシフトさせていきます。

あくまでも、1,000万円キープは絶対。

切ってしまったら、貯蓄にシフト。

補充できたら、住宅ローンの繰上げ返済、という形にしていくつもりです。

健全に家計を運営するために大切なこと

家計簿も大切なツールの1つです。

しかし、家計全体をみるためには、それだけでは足りません。

この記事で紹介したように、3つのポイントを押さえて、家計全体を確認することも大切です。

- 1年間の貯蓄額の推移と総貯蓄額

- 総負債額

- 総貯蓄額ー総負債額=純資産を出してみる

ぶっちゃけていうと、家計簿をつけていなくても、お金の使い方がグダグダでも、純資産が順調に増えていれば、家計運営的には合格だと思っています。

ただ、全体をみて合格であったとしても、内容をしらべると危険因子がいっぱいあるかもしれませんよね。

そのときに、家計簿というツールが必要になってくるのです。

お金が貯まる家計簿の予算の立て方。予算立ての方程式でお金が勝手に貯まる家計簿に変える

家計管理といっても、実はとっても奥が深い。

家計簿だけを見てても家計運営が健全にできているのかは、いまいちわからない。

でも、家計全体だけをみていても、小さな危険因子を発見することはできません。

家計簿で支出のチェックをしつつ、家計全体ではどう推移しているのかを見ていく

この体制で、健全な家計運営をしていきましょう。